当前大商所lpg期货主力合约已移仓至pg2410,作为新一仓单注册周期的首个合约,pg10由于不再受到交割因素掣肘制约,往年定价逻辑更多锚定海外气源,整体估值相对偏强。而后续正式步入“金九”时节后,液化气期现价格能否随着淡季的结束而迎来转势?我们就此来逐一分析。

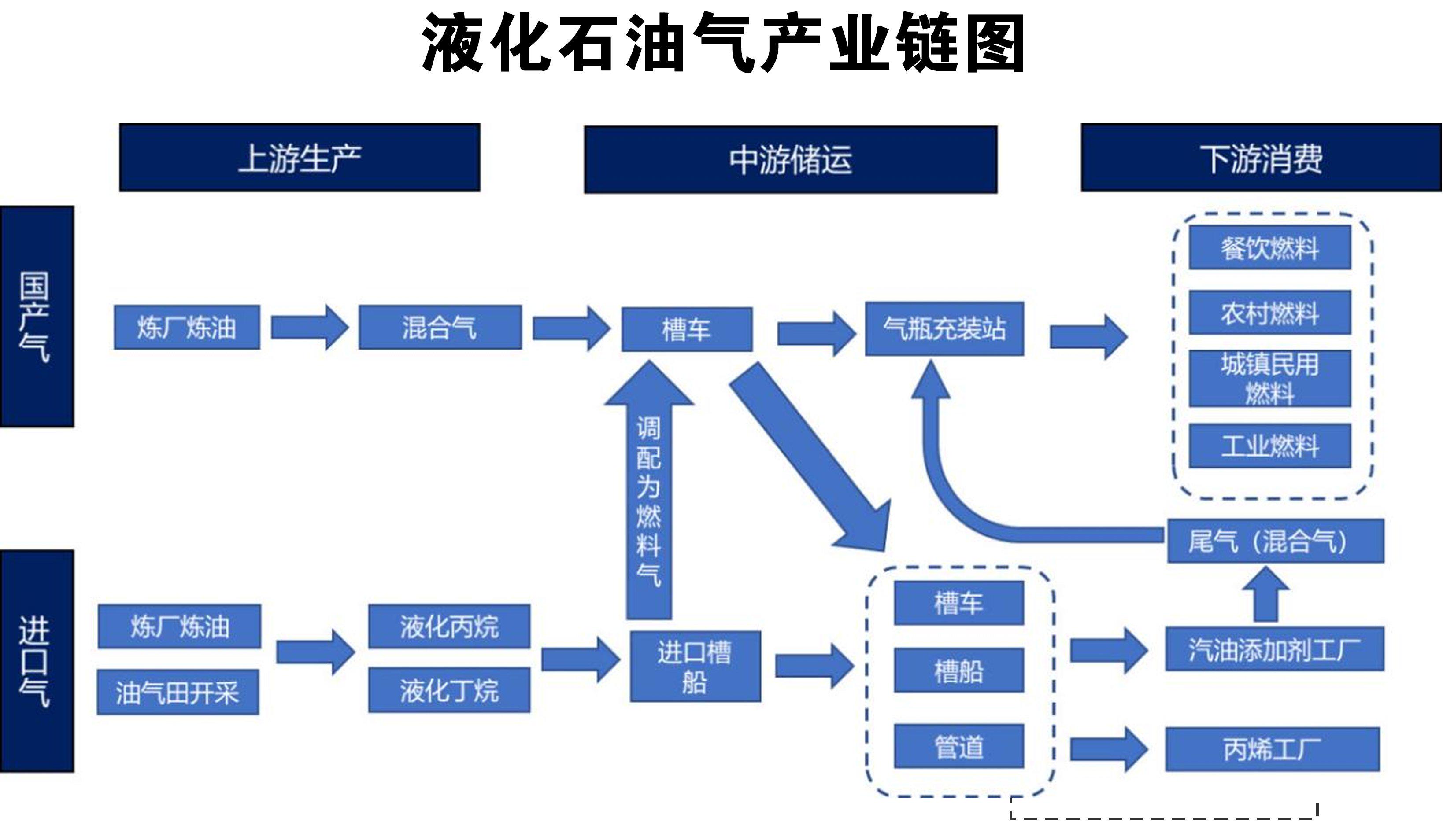

供应端未来两个月,国内生产开停工企业均存,同时有企业自用增多减少商品外放,市场供应量预期仍为收紧状态,明显变化集中在山东地区:因区内部分下游顺酐装置即将投产,目前已进入备料状态故民用气陆续停发,后期若装置运行平稳,市场供应将出现较大缺口,支撑价格上行;其次华东、华北地区均有装置计划检修,供应端存在减量。需求端来看,随着秋季到来天气转凉,燃烧端消费能力将呈上升趋势,但餐饮服务场所瓶改管进程仍需持续关注。国际市场方面,国际原油作为大宗商品的领头羊对市场起着风向标作用,而在过去五年,其与国内液化气走势关联密切,相关系数一度高达0.9,但今年以来这一数值却下降明显,lpg市场走势更贴合自身基本面变化,即便如此,我国作为世界第一的液化气进口大国,全球市场变化传导效应依旧不容忽视。

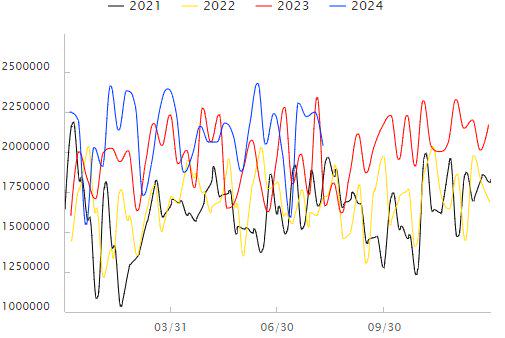

图:美国lpg出口量变化

数据来源:钢联 eta 东吴期货

关注进口端,今年中东地区整体出口平稳,伊朗新建码头带来的出口增量已被市场消化,因此国际市场供给增量上仍以美国为主。截至2023年末,美国货源已占我国进口总量60.6%,成为国内第一进口来源。上半年美国天然气减产使得其二季度丙烷产量有所回落,目前美气市场仍在剧烈波动,负反馈效应下产量预期有所上调。从eia最新预估来看,美国四季度pg产量暂难恢复至年初高位,而明年有望再度增长,供应端助力价格与海外市场形成收缩。短期在夏季飓风干扰因素逐步消退后,环比回落的产量和良好的出口去求将使得其高位库存出现阶段性缓解,而三季度以后这一改善趋势的能否持续将很大程度影响国际市场价格后续走向。

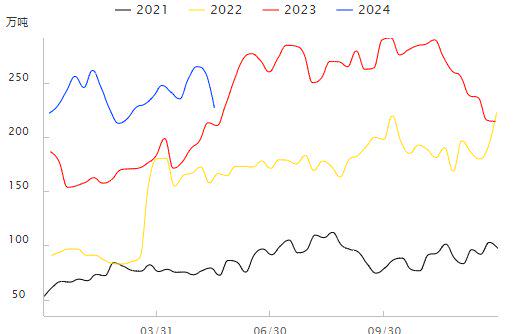

图:全国港库库存量季节性变化

数据来源:钢联 eta 东吴期货

当前,我们关注到月度沙特cp和每日fei计算的pdh利润持续小幅回落,lpg化工需求正在边际逐步转弱,pdh开工率正围绕70%附近波动;同时,房地产成交持续偏弱,pp价格弱势对lpg价格形成牵制。10合约定价跟随外盘,油价短期反弹空间有限,中期仍有下行压力;同时pdh利润持续回落,开工率重心下移,化工需求边际减弱。因此,短期来看10合约上方空间相对有限,预计旺季定价逻辑完全主导盘面尚需时日。

、、、、、、、、、、、、、、、、、、、、、、、、、、、、

我们组建了一个互帮互助的交流群,群里有大咖分享股票与期货相关内容,欢迎识别二维码进来切磋。

期货投资咨询业务批准文号:证监许可[2011]1446号

分析师及投资咨询编号: 庄倚天(z0020567)

免责声明: 本报告由东吴期货制作及发布。报告是基于本公司认为可靠的且目前已公开的信息撰写,本公司力求但不保证该信息的准确性和完整性,所表述的意见并不构成对任何人的投资建议,投资者需自行承担风险。未经本公司事先书面授权,不得对本报告进行任何有悖原意的引用、删节、修改、及用于其它用途。